概要

<令和5年10月1日にスタートするインボイス制度を60分でひとつかみ>

消費税の仕入税額控除に必要なインボイスの発行と経理処理。サービスの売り手であるフリーランスや個人事業主・小さな会社の経営者は,適格請求書発行事業者にならないと取引先を失うのではないか/税の負担が大きくなってしまう…など,不安を多く抱えています。また一方の課税事業者側も,経理処理の対応準備など,インボイス制度に関する情報を求めています。本書はインボイス制度を理解するための消費税のしくみから解説し,適格請求書発行事業者・課税事業者双方が知っておきたい知識を57節で網羅します。巻頭には①素朴な疑問に答える「インボイス制度早わかりQ&A」,②業種別の必要性もわかる「インボイス制度登録判定シート」が付いています。

こんな方におすすめ

- 課税事業者である小さな会社の経営者や経理担当者

- インボイス制度に登録すべきか悩んでいる個人事業主&フリーランスの方

目次

【巻頭】

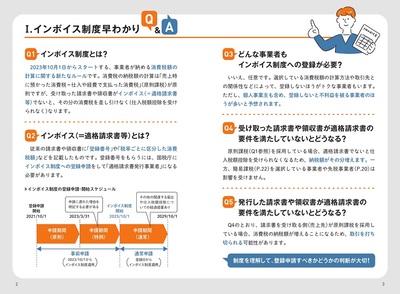

- Ⅰ.インボイス制度早わかりQ&A

- Ⅱ.インボイス制度「登録」判定シート

Part1 誰がどのように納めている?

インボイス制度の基礎となる消費税の仕組み

- 001 インボイス制度を知る前に必要な消費税の基本知識

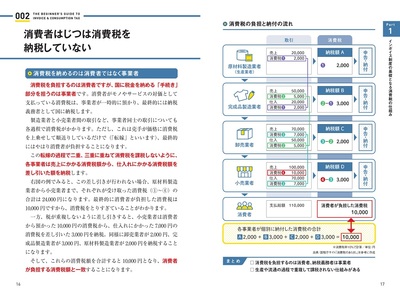

- 002 消費者はじつは消費税を納税していない

- 003 消費税の納税義務は前々年度と特定期間の課税売上高で判断する

- 004 新規開業者の原則1年目は届け出なければ免税事業者となる

- 005 消費税の納税額の計算方法は「原則課税」「簡易課税」から選択

- 006 現在の請求書・領収書の形式は2023年9月で終了する

- Column 輸出入品の消費税について

- Column 海外ではインボイス制度が当たり前

Part2 新ルールで何が変わる?

押さえておきたいインボイス制度の基本

- 007 仕入税額控除の新ルール インボイス制度

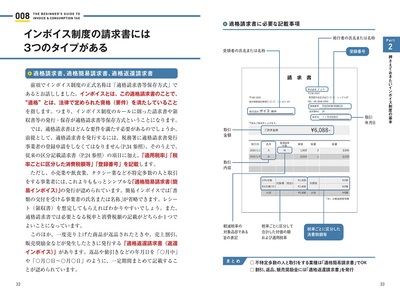

- 008 インボイス制度の請求書には3つのタイプがある

- 009 インボイス制度の登録申請を「する」「しない」は事業者の任意

- 010 インボイス発行事業者になると国税庁のサイトに登録・公表される

- 011 免税事業者からの仕入は事業者の納める消費税額が増える

- 012 免税事業者のままだと取引を打ち切られる可能性大

- 013 飲食店やタクシー等の領収書も“適格”でなければ控除できない

- 014 仕入税額控除に適格請求書や適格簡易請求書が不要なケース

- 015 農協,漁協,森林組合はインボイス制度の対象外

- 016 インボイス制度の開始スケジュールと必要な準備

- Column 加速化する電子インボイスへの流れ

Part3 Q&Aでわかる

インボイス制度への対応の判断ポイント

- 017 免税事業者が“適格”になると消費税の納税義務はいつから発生?

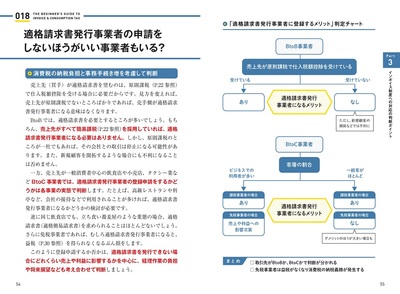

- 018 適格請求書発行事業者の申請をしないほうがいい事業者もいる?

- 019 適格請求書発行事業者は必ず適格請求書を発行しなければならない?

- 020 受け取った適格請求書が本物かどうかは簡単に確認できる?

- 021 電子で受け取った適格請求書の保存方法の手間は?

- 022 クレジットカード払いや請求書のない自動引き落としはどうなる?

- 023 免税事業者が課税事業者になると棚卸資産の扱いで損をする?

- 024 インボイス制度が導入されると経理はどれくらい複雑になる?

- 025 個人事業主やフリーランスの確定申告にはどんな影響が出る?

- Column 白色申告の人はまずは青色申告への移行を

Part4 必要な書類とルールの理解

適格請求書発行事業者になるための手続き

- 026 適格請求書発行事業者の登録方法と提出期限

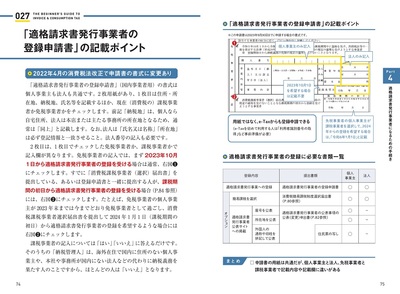

- 027 「 適格請求書発行事業者の登録申請書」の記載ポイント

- 028 免税事業者は登録日による“2年しばり”に注意

- 029 免税事業者に戻るときは提出済みの書類で手続きが異なる

- 030 簡易課税を選択するなら併せて手続きを行う

- 031 個人事業主が旧姓や屋号を公表するには別途手続きが必要

- 032 新規開業者が登録申請するときの手続きと注意

- 033 個人事業主が死亡して事業承継したときの手続き

- Column 登録国外事業者はインボイス制度の登録申請不要

Part5 複雑になる事務処理を軽減

簡易課税を選択した場合のメリット・デメリット

- 034 経理の負担増を避けるなら簡易課税を選択する

- 035 仕入先に免税事業者が多ければ簡易課税の選択で双方にメリット

- 036 簡易課税の届出では事業区分がポイントになる

- 037 簡易課税の事業区分(みなし税率)は国税庁のフローチャートで判断

- 038 一つの事業で複数の事業区分に該当する場合の処理ルール①

- 039 一つの事業で複数の事業区分に該当する場合の処理ルール②

- 040 棚卸資産が多い場合は簡易課税にするか慎重な判断が必要

- 041 多額な設備投資に合わせて簡易課税から原則課税へ戻す選択も

- 042 調整対象固定資産等の購入から3年間は簡易課税を選択できない

- Column 税込経理と税抜経理への影響

Part6 原則課税の事業者は特に注意

インボイス制度で変わる経理のルール

- 043 適格請求書発行事業者になる経理部門・担当者の心得

- 044 原則課税で仕入税額控除を受けるには発行側も控えの保存が必要に

- 045 適格請求書に誤りがあっても受け取り側での修正は認められない

- 046 消費税の端数処理のルールが統一される

- 047 適格簡易請求書には税込/税抜金額を混在できない

- 048 インボイス制度の手間の軽減には電子データによる取引が有効

- 049 適格請求書の扱いに気をつけたい事業者間の立替払いの精算

- 050 消化仕入では,仕入明細書等に売手側の登録番号を記載する

- 051 返品によって返金する場合は適格返還請求書の発行が必要

- 052 適格請求書と適格返還請求書はひとまとめにしてもOK

- 053 税率の異なる商品の一括値引きは適格簡易請求書で処理する

- 054 委託販売での適格請求書は販売者の代理交付が認められている

- 055 委託販売では代理交付のほかに媒介者交付特例による発行もできる

- 056 1年間の消費税額の計算方法は割戻しと積上げの方式から選択

- 057 課税売上高95%未満などの事業者の仕入税額控除の計算方法

- Column 不動産賃貸業では簡易課税がお勧めの理由

サポート

正誤表

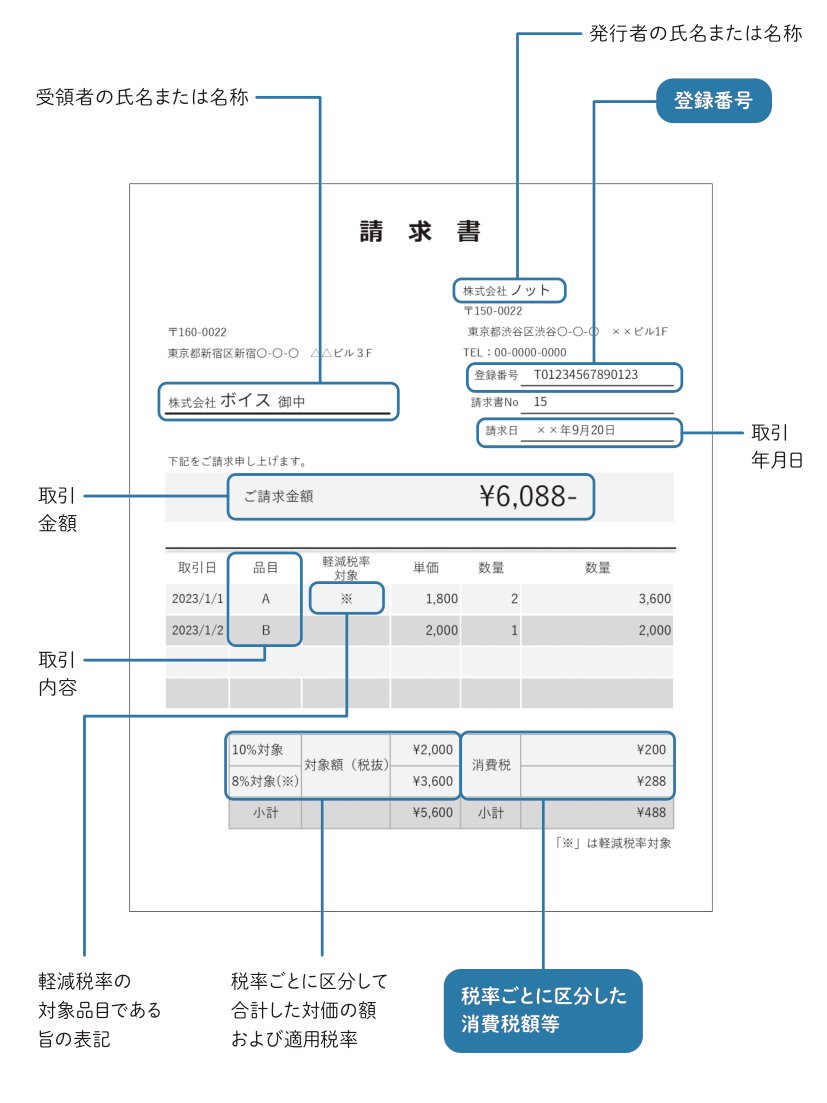

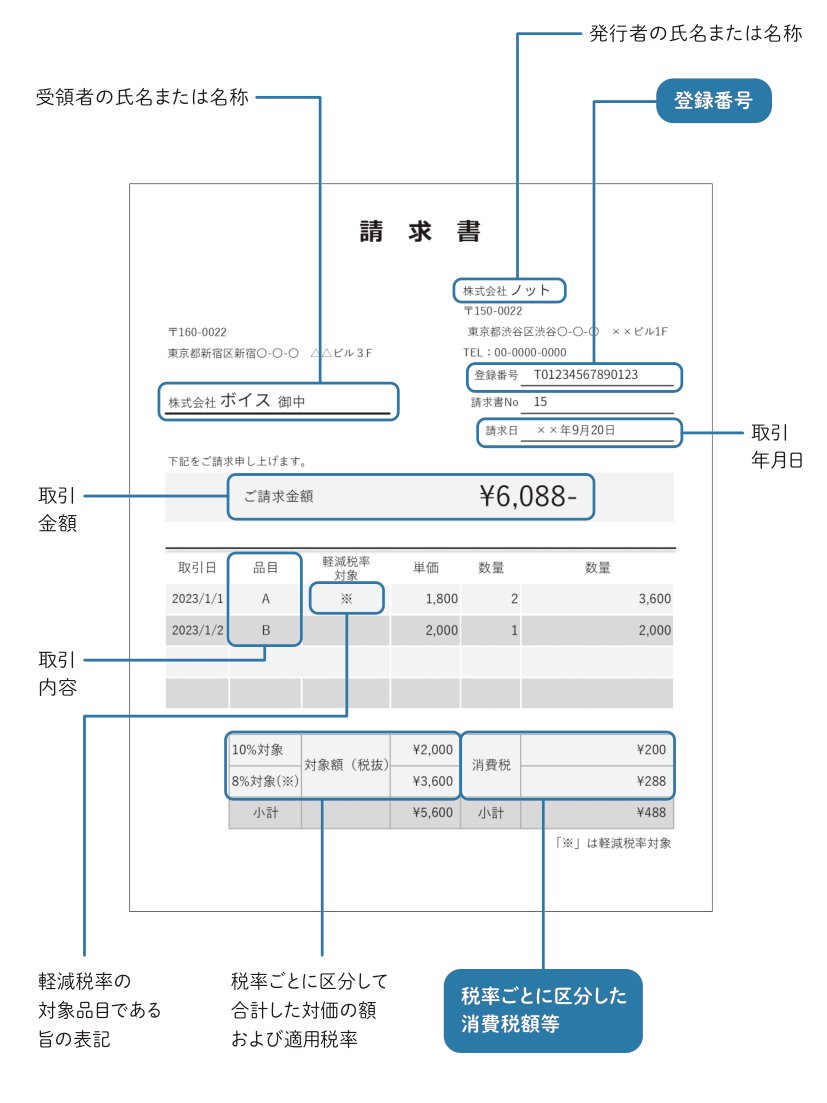

本書の以下の部分に誤りがありました。ここに訂正するとともに,ご迷惑をおかけしたことを深くお詫び申し上げます。

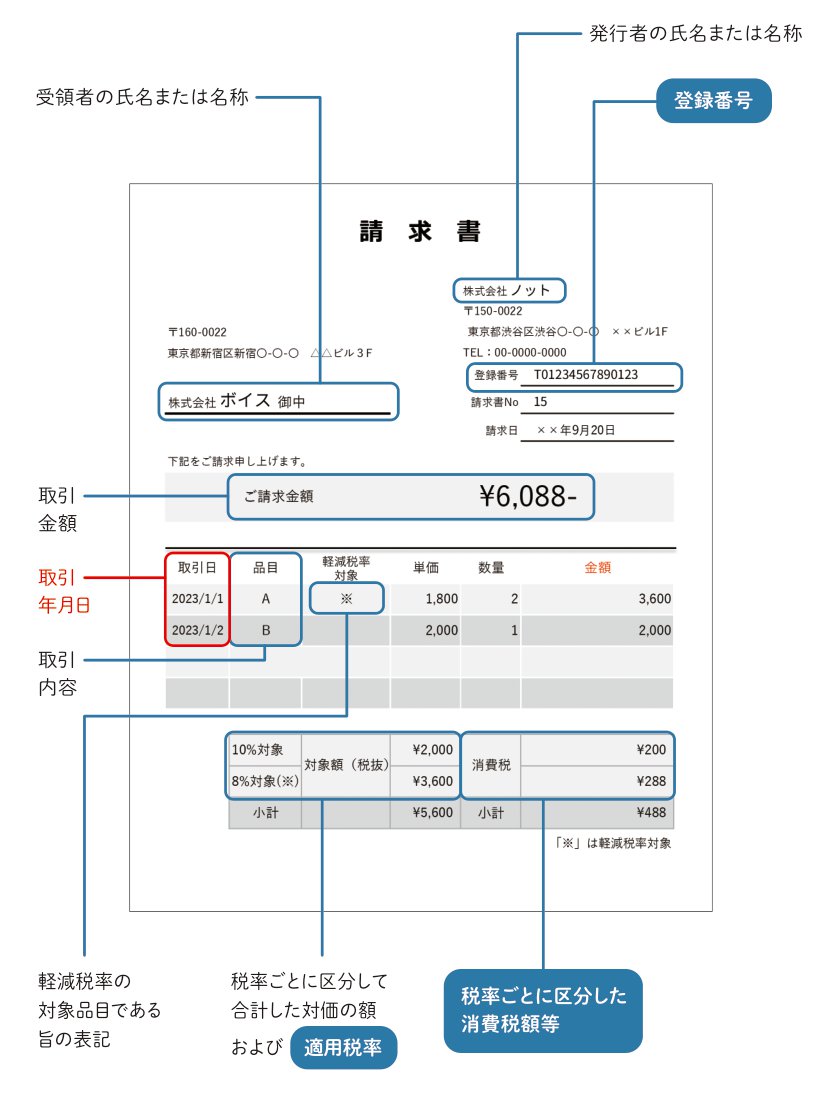

P.33の図表

| 誤 | 正 |

|---|

|

|

図中の赤字および赤い線で囲まれた部分が訂正箇所となります。