目次

Part1 確定申告の心得

- 01 確定申告とは,そもそも何?

- 確定申告とは「所得税」の申告のこと

- 「所得税」は,どう決まるのか?

- 青色でも白色でも,基本の手順は同じ

- 02 売上はきっちり把握しておこう

- 売上の把握はもっとも大事

- 売上帳は,銀行通帳を活用しよう

- 現金商売の人は毎日の売上帳をつけよう

- 税務署は抜き打ち調査にやって来ることもある

- 03 領収書の超・基本

- 書き方に決まったルールはない

- 領収書の書き損じに注意!

- 税務署は印紙も見ている

- 04 領収書はもらわなくてもいい!?

- 神経質にならなくてOK

- レシートでも十分通用する

- 領収書をもらい忘れても諦めなくていい

- 05 売上を抜いたらどうなるか?

- 売上は絶対に抜いてはダメ!

- 税務署は売上除外に敏感

- 少額の売上除外でも税務署はやって来る

- 税務署はなぜ売上除外に厳しいのか?

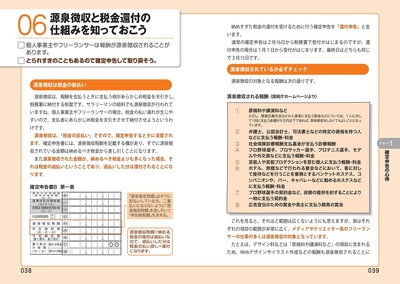

- 06 源泉徴収と税金還付の仕組みを知っておこう

- 源泉徴収は税金の前払い

- 源泉徴収されているか必ずチェック

- 報酬が源泉徴収されているか確認する方法

- 源泉徴収額は支払いが100万円を超えるかどうかで大きく変わる

- どういうときに還付が生じる?

- 契約タイプのフリーランサーは要注意

- 07 青色申告でないとダメ?

- 青色申告って何?

- 青色申告の申請期限

- 08 青色申告のメリット

- 青色申告の主な特典

- 09 青色申告のデメリット

- 青色申告,3つのデメリット

- 10 実は白色申告のほうが有利!?

- 白色申告も記帳が必要

- 白色申告の記帳は小遣い帳程度で大丈夫

- 11 白色申告ってどれくらいカンタン?

- 白色申告の記帳には明確なルールがない

- どういう帳簿を残しておけばいい?

- 12 会社と個人事業,どっちがいいのか?

- 会社と個人事業はどこが違う?

- 会社を作れば本当に税金が安くなる?

- 会社を作った人の税金が一番安くなる方法

- 最初は個人事業で,事業が軌道に乗ったら会社に

Part2 経費をたくさん積み上げよう

- 01 経費をどれだけ積み上げられるか?

- 税金を減らすには2つの方法しかない

- 経費の範囲はけっこう広い

- “生活費”を経費に計上するというやり方

- 税務署に文句を言われない経費計上とは?

- 02 家賃を経費で落とそう!

- プライベート部分と仕事部分で按分計算する

- だいたい6割の経費計上なら税務署から文句が出ない

- 仕事部屋が別にあっても,自宅家賃を経費にできる

- 持ち家の場合はどうなる?

- 03 光熱費,電話代なども経費で落とそう!

- 経費で落とせるのは家賃だけじゃない

- 按分の割合は柔軟に考えていい

- 04 配偶者や家族に「給料」を払おう!

- 家族に給料を払って節税

- 青色申告の専従者給与

- ちょっとしたことでも「仕事の手伝い」になる

- 建前の上で「給料」になっていればOK

- 専従者控除は柔軟に使える

- 05 交際費を使いこなそう!

- 個人事業主は交際費が使い放題!

- 06 買い物をして節税!

- 儲かったときはパソコンなど事業に関係するものを物色しよう

- 備品を買うときの注意点

- 07 青色申告者は30万円未満の備品をターゲットにしよう

- 青色申告の特例

- 特例を受けるための要件

- テレビを事業用と認めてもらうには

- 08 支払利息を忘れるな!

- 消費者金融の利子も経費で落とせる

- 生活のための借金か,事業の借金か

- 09 経費を大きく膨らませるには旅費交通費を使え!

- 旅行を出張にアレンジする

- 視察旅行の範囲はかなり広い

- 仕事2割,旅行8割くらいでは危険

- 10 個人事業主は「福利厚生」の経費を使える?

- 「福利厚生費」はグレーゾーン

- 家族以外の従業員への福利厚生費なら普通に使える

Part3 所得控除を使い倒そう

- 01 所得控除を増やして税金を減らそう!

- 所得控除って何?

- 所得控除は自分で申し出て受けるもの

- 02 所得控除にはあまり知られていないモノもある

- 所得控除は全部で10以上

- まずは,ざっくり見てみよう

- 03 税務署員が使っている扶養控除のウラ技

- 祖父母の兄弟でも扶養に入れられる

- いくつであっても扶養に入れられる

- 同居していない親を扶養に入れることもできる

- 年金をもらっていても扶養に入れられることがある

- 04 社会保険料控除のウラ技と,意外に使える雑損控除

- 家族の分も,しっかり控除を受けよう

- 自然災害などで被害があったときに使える雑損控除

- あまり知られていないけれど,活用の幅は広い

- シロアリ退治,害虫駆除,雪下ろし費用も雑損控除になる

- 05 もっとも節税効果の高い生命保険の掛け方とは?

- 生命保険料控除は,やり方によって3倍になる!

- 「生命保険」「個人年金保険」「介護医療保険」の違い

- 控除額が最高になる生命保険の掛け方

- 漏れがないか保険会社に確認してみよう

- 平成23年までに契約した生命保険は古い計算方法を使う

- 「生命保険は掛け捨てがトク」ではない!

- 節税額を利子と考えてみると

- 06 地震保険料控除を忘れるな!

- 災害への備えをしながら税金を安くする

- 同じ地震保険なら控除される保険のほうがいい

- 07 医療費控除は身近にある!

- ハードルが低めの医療費控除

- 医療費控除の計算

- 08 市販薬も医療費控除の対象になる!

- 対象になる市販薬,ならない市販薬

- 市販薬を買ったとき,どう判断すればいい?

- 09 条件をクリアすれば,ビタミン剤,栄養ドリンクも含めていい

- 医療費控除OKの条件

- ビタミン剤や栄養ドリンクは医薬品を選ぶ

- 10 マッサージ代も医療費控除にのせよう!

- お世話になっている人は少なくないはず

- マッサージ代が医療費控除になる条件

- 具合が悪いところを施術前に伝えておくこと

- 11 ED治療,禁煙治療も認められている!

- ほとんどアナウンスされていない

- 禁煙治療も税務当局に確認済み

- 12 交通費,タクシー代も医療費控除にできる

- 必然性があればタクシー代も認められる

- 医療費控除のグレーゾーン

- 13 医療費控除には知られていない面がまだある

- 歯の矯正は子どものうちに!

- 所得が200万円以下なら医療費10万円以下でもOK

- 14 医療費控除の申告は書類1枚でできる

- 簡単になった医療費控除

- 領収書はどうすればいい?

- 15 「住宅ローン控除」は見逃せない!

- 税額控除はパワフル

- 住宅ローン控除の手続きは簡単

- 16 住宅ローン控除の延長制度で消費税増税分をペイする

- 住宅ローン控除が拡充されている

- 「経過措置」を受けていた場合は対象外

Part4 さらに税金を安くするための強力アイテム

- 01 国民年金基金は節税効果バツグン!

- 節税しながら老後の資産を蓄積できる!

- 国民年金基金はなぜオイシイのか?

- お金が戻ってくるタイミングとインフレに注意

- 02 個人事業主節税の王様「経営セーフティ共済」とは?

- 個人事業主の節税策の中で,もっとも使いやすく効果が大きい

- 掛金は4年後には返ってくる

- 経営セーフティ共済の注意点

- 03 小規模企業共済もけっこう使える!

- まだある!節税しながら資産を増やす方法

- 小規模企業共済の難点

- 04 確定拠出年金に向いている人とは?

- 確定拠出年金は年金を手厚くする3本目の矢

- 「3本の矢」を比較する

- 05 減価償却ってなんだ?

- 減価償却の食わず嫌いはもったいない!

- 06 減価償却には定額法と定率法がある

- 定額法と定率法

- 減価償却の基本「定額法」とは?

- 同じ率を掛けていく「定率法」とは?

- 07 中古車を買って節税する方法

- 1年で数百万円の費用計上も!

- 08 収入の波が大きい仕事には特例がある!

- 収入の振れ幅が大きい人は要チェック

- 変動所得の計算は税務署に聞いてもいい

Part5 誤解だらけの確定申告

- 01 レシートは領収書の代わりになる!

- 支払いを証明できればOK

- 領収書がないときは,どうすればいい?

- なくさないためにすぐできることは?

- 使える領収書,使えない領収書をその場で選別する

- 02 「特殊事情」欄の賢い使い方

- 地味ながら大事な「特殊事情」欄

- 税務調査の誤爆を避ける

- 03 開業届は出さなくても申告できる

- 出していなくてもペナルティはない

- どんな届出書が必要なのか?

- 04 申告手続きのウラ技

- 申告期限に間に合わなかったら

- 確定申告の本当の期限は4月15日?

- 05 税金を納めすぎたらどうなる?

- 納めすぎた税金は戻ってくる

- 税金が不足していた場合は?

- 不正をすると,7年間さかのぼって追及されることも

- 06 あなたのところにも税務調査は来るのか?

- 税務調査の本音と建前

- どんな事業者がターゲットになりやすい?

- 一定以下の規模の事業者には調査が入りにくい

- 07 税務調査は逃れられないのか?

- 税務調査には「強制」と「任意」がある

- 「任意」でも黙秘はできない

- 正当な理由があれば拒否できる

- 「税務署は常に正しい」と思ったら大間違い

- 税務署の言うことをうのみにしていると

- 税務署は絶対に節税方法を教えてくれない

- 08 いますぐe-Taxをはじめたほうがいい?

- 国税庁はe-Taxを普及させたい

- e-Taxの主なメリット,デメリット

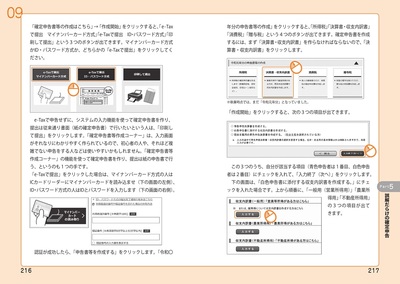

- 09 e-Taxのはじめ方,進め方

- e-Taxのおおまかな流れ

- 「ネットにつながっていればなんでもOK」ではありません

- e-Taxをするには2つの方法がある

- 税務署でIDを発行する方法

- e-Taxでの申告書の作り方

- 確定申告の証明はどうすればいい?

Part6 消費税対策講座

- 01 消費税を知らないと大変なことになる!

- 事業をはじめれば消費税の「納付者」になる

- 02 簡易課税を使いこなそう

- 消費税計算の手間を大幅に省ける

- 03 消費税のウラ技!開業してから4年間消費税を払わない方法

- 消費税には2年間の猶予がある

- 3年目に会社を作れば消費税はさらに2年間免除

- 04 消費税を還付してもらう方法

- 消費税が還付になるってどういうこと?

- 還付を狙ってとりにいくには

巻末付録

- 「青色申告」と「白色申告」の申告方法

- 「青色申告決算書」の記入例

- 白色申告の「収支内訳書」の記入例

- 確定申告の期間

- 提出書類,本人確認書類

- 「確定申告書B 第一表」の記入例

- 「確定申告書B 第ニ表」の記入例

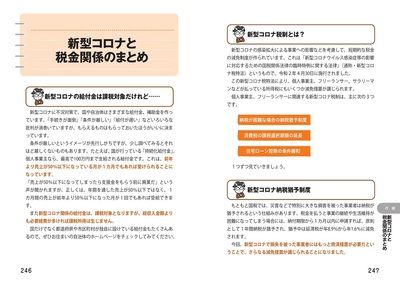

- 新型コロナと税金関係のまとめ

- 索引

マンガ

- 税金や確定申告で困ったときは"あの人"に!

- 電子領収書なら印紙はなくていい

- 青色申告のホンネ

- 魅惑のプライベートカンパニー

- おかんの給料問題

- 接待交際のルール

- 所得控除のニューカマー?

- 確定拠出年金の,〇なはじめ方

- リフォームも節税アイテム

- どんと来い!税務調査

- どんと来い!税務調査 その2