目次

Part 1 「会社の税金」の心得

- 01 「会社」にする? 「個人事業」を選ぶ?

- そもそも会社を作るってどういうこと?

- 会社と個人事業では税金がまったく違ってくる

- 02 会社にかかる税金を見てみよう

- 会社に直接課せられる税金

- 利益がなくても最低7万円は税金がかかる

- 利益1,000万円の中小企業の税金は?

- 03 オーナー社長の個人的な税負担はどうなる?

- 配当で受け取れば所得税

- 配当金は源泉徴収される

- 04 社長の報酬には個人所得税がかかる

- 経営者といえども会社から雇われている

- 05 個人事業者の税金計算の仕方

- 税金は「利益」に直接課せられる

- 06 会社の利益はどうやって算出される?

- 会社の場合も売上から経費を引いて求める

- 07 会社と個人事業,どっちのほうが税金が安い?

- 会社を作ると逆に税の負担が増えることも

- 会社を作って節税するには努力と知識が必要

- 経理や決算にかかる費用以上のメリットがあるかどうか

- 売上1,000万円を目安にする

- 最初の2年間は個人事業者にしたほうが消費税で有利

- 08 経費を積み増すときの2つの条件

- 利益にかかってくる税金を減らす2つの方法

- 経費を積むときに必ず考えてもらいたいこと

- 09 もっともシンプルで,もっとも重要な打ち手

- 利益が確定してからでは遅すぎる

- 月ごとに仮決算をする巧みな経営者もいる

- 10 「節税の延長が脱税」ではありません!

- 節税と脱税の違いとは?

- 脱税する人は努力不足?

- 税務署から「不正」を認定されると税金は35~40%アップ

- 脱税はぜったいに損

- 11 電子帳簿保存がやりやすくなった

- 帳簿をパソコンで作成してパソコンに保存できる

- 過少申告加算税の軽減措置

Part 2 すぐに手がつけられる「即効の節税策」

- 01 期末になって慌ててやるから脱税になる

- もっとも多い脱税のパターン

- 節税策には「緊急避難型」と「恒久型」がある

- 02 「倒産防止保険つきの預金」は最強の節税アイテム

- 経費を増やしながら,資産を減らさない

- 事業年度の末に加入しても税金を減らせる

- 800万円まで会社の利益をプールできる

- 03 保険料などを1年分前払いして税金を軽くする

- 1年分を前払いして,全額今期の経費に計上

- 前払費用を損金にできる条件は?

- 04 10万円未満の固定資産を買いまくれ!

- 期末に3割引きで必要なモノを買う

- 厳しい税制もあって,企業はなかなかお金を使わない

- 05 中小企業には特例が用意されている

- 中小企業なら30万円まで幅が広がる

- 使えるかどうかの条件は厳しくない

- 06 消耗品,備品を先回りしてストックしておく手も

- 買っただけで,その年の経費にできる消耗品がある

- 備品なら条件なしで購入できる

- 07 貸倒引当金を使えば帳簿上だけで税金が安くなる

- 決算期後でも使える貸倒引当金

- 貸倒引当金の使い方

- 08 1年以上返済のない売掛金を整理する

- 会社のお荷物を節税に使う

- 貸倒損失は債権放棄とは違う

- 09 合法的に売上を先延ばしにする

- 基準によって売上計上のタイミングが変わる

- 検収基準を採用すると節税になる

- 10 在庫ってなんだ?

- 在庫をどう計算するかで税金が変わる

- 在庫額を少なくすれば税金が安くなる

- 11 在庫の計算方法は「低価法」が有利

- 時価と原価を比べて低いほうを取る

- 12 自分で判断して在庫の評価損を計上!

- 評価損の計上でも在庫額を圧縮できる

- 13 60万円未満の修繕を見つけて経費を積む

- 修繕費? 資本的支出?

- 14 いらない資産を処分して節税!

- 残っている価値の分が経費になる

- 下取りに出すときはひと工夫しよう

- 15 接待交際にまつわるルールをおさえて経費を増やす

- 会社だと接待交際費は自由にならない

- 1人5,000円以内の飲食の特例

- 中小企業は年800万円までなら全額経費にできる

- 接待交際費を損金にするときの選択肢

- 「接待交際」と認められる範囲は広い

Part 3 給料,ボーナス,退職金を使いこなそう

- 01 家族を使って所得を分散することは超基本

- 家族を従業員に迎える

- 同じ1,000万円の所得でも,税金の差は数百万円になる

- 02 家族従業員のことで税務署に文句をいわせないようにするには?

- 税務署はどういう視点でチェックする?

- 家族以外に従業員がいる場合の注意点

- 03 経営者の配偶者の報酬に注意!

- 経営者の配偶者は,経営者と同じとみなされる?

- 配偶者が経理をしていたらアウト?

- 04 「非常勤役員」を活用してハードルを下げる

- 常勤できる身内が見つからないなら

- 非常勤役員の報酬はどれくらい?

- 05 「決算賞与」という名の節税アイテム

- 決算賞与をメインのボーナスにする

- 2回目のボーナスは決算期から半年後に

- 06 決算賞与には支給時期の特例がある

- 決算期はお金がない!事務作業も大変!

- 「未払賞与」にすることでピンチをクリア

- 07 退職金をためながら節税!

- 退職金は潜在的な債務なのに積み立てても損金にできない

- 08 もっともパワフルな節税アイテムは「退職金」

- 退職金のパワー

- 退職金で受け取れば税金が安い

- 退職金の妥当な額は?

- 功績倍率で退職金をはじき出す

- 09 退職させずに退職金だけを払う方法

- 退職金を払ったあとも会社に残る

- 10 社員を役員に昇格させるタイミングで退職金を出すウラ技

- 社員から役員になる人に,社員としての退職金を出す

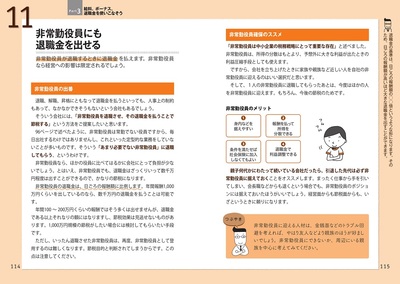

- 11 非常勤役員にも退職金を出せる

- 非常勤役員の出番

- 非常勤役員確保のススメ

- 12 「役員報酬は高め」が基本

- 役員報酬は事前に決めるのが原則

- 社長の報酬は高めに設定しておこう

- 報酬が高いと税務署ににらまれる?

- 13 届けを出せば経営者にもボーナスを出せる

- 届出を出していればボーナスが経費になる

- ボーナスの減額や停止もできる

- 14 役員報酬は高すぎても損!

- 儲けたお金をどこに出すか?

- 15 多額のボーナスで社会保険料を安くする

- 社長にボーナスを払うとかえって高くつく?

- 厚生年金だけ節約してもあまり意味がない

- 16 社長個人の所得税,住民税を安くするアイテム

- 社長や役員が自由に加入できる

- 17 従業員の給料アップで,法人税を減税!

- 法人税が差し引かれる特典

- 18 賃上げ促進税制の大企業版

- 大企業が満たさなければいけない条件

Part 4 「福利厚生費」は会社の節税の切り札

- 01 中小企業こそ福利厚生費を使おう!

- 経営者にも福利厚生費が使える

- 02 給料を上げるより福利厚生を充実させたほうがトク

- 家族企業では税負担が極限まで安くなる

- 03 会社が住宅費を出してがっつり節税!

- 「税金のかからない給料」の仕組み

- 会社にいくら払えばいい?

- 04 昼食代,夜食代も経費で落とせる

- 会社で夕食をとるとおトク

- お昼代なら月3,500円まで

- 05 「会議費」も使い勝手がいい

- 会議費なら全額会社持ちでOK

- お酒も認められる

- 06 会社のお金で家を買う大ワザ

- 家を会社のお金で買って,会社の経費にする

- 退職金代わりに家をもらうこともできる

- 07 楽しむためのお金も会社の経費にする

- 「世間一般で認められる範囲」が基本

- 希望すれば誰でも参加できるようにしておく

- 「あとから会社が払う」はダメ

- スポーツジムは福利厚生の王道

- 08 福利厚生費として認められる条件は?

- 曖昧さがある福利厚生費

- 3つの大きな条件

- 09 旅行費用を経費で落とす3つのパターン

- 社員旅行は海外もOK

- 家族企業も会社のお金で慰安旅行

- 業務が絡めば1人でも旅行できる

- 会社のお金でプライベート旅行に行くことは?

- 10 就業規則で税務署よけ!

- 取り入れることを決めた福利厚生を書き入れておく

- 11 会社の業務との関連を見つけて経費計上!

- インドア系の娯楽費用も会社のお金で

- 大きな会社にもオススメ

- 12 パソコンも,テレビも,スマホ代もいける!

- 会社からのレンタルという形にする

- 従業員に賃貸料を払うという手も

- 自宅テレビやAV機器も福利厚生で

- 13 会社から家賃を取ると節税になる

- 会社に貸している不動産,しっかりお金を取っていますか?

- 自宅の一部を自社に貸す節税策

Part 5 「含み資産」は会社の守り神

- 01 どんなときに減価償却をする?

- 減価償却ってなに?

- 基本的な仕組みは簡単

- セットで使用するものはセットでの金額が対象

- 02 「ちょっと高いもの」には耐用年数が決められている

- 期中に固定資産を購入した場合は月数で按分する

- 03 定額法と定率法をまとめておさえよう

- 定額法のやり方を覚えよう

- 差し引いてからかけていく定率法

- 保証率と改定償却率の扱い方

- 04 車の買い換えはテッパン!

- なぜ車の買い換えが節税に?

- 05 もとの車との合わせ技で,さらに節税!

- 固定資産売却損で経費が大幅UP

- 06 社長が高級外車に乗るのには合理的な理由がある

- 新車と中古車では1年目の減価償却費が3倍違う

- いまも昔も社長がベンツを好むワケ

- 「含み資産」は会社にとってのお守りのようなもの

- 07 2ドアの車でも経費で落とせる

- 2ドアの車が認められる条件

- 08 設備投資を考えているなら,この特別税制

- 減価償却費を大きく上乗せできる

- 09 防災,感染症対策でも税金が軽くなる

- 防災意識が高い会社のための優遇税制

- 経済産業局の認定を受けることが必要

Part 6 消費税でも積極的にトクをする

- 01 消費税で自腹を切らないといけないケースは多い

- 消費税は誰が払うもの?

- 02 インボイス制度は中小企業の免税特権を奪う

- 免税事業者の多くが課税事業者にならざるを得ない

- 03 消費税を4年間支払わずに済ませる方法

- 2年間の空白期間

- 法人成りすると個人事業の売上は対象外になる

- 04 簡易課税でトクする会社と損する会社

- 簡易課税なら面倒なところをスルーできる

- みなし仕入率はいつも有利?

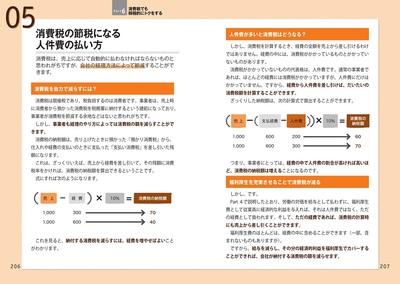

- 05 消費税の節税になる人件費の払い方

- 消費税を自力で減らすには?

- 人件費が多いと消費税はどうなる?

- 福利厚生を充実させることで消費税が減る

- 簡易課税ではダメなことに注意