目次

Part 1 確定申告の心得

01 確定申告とは,そもそも何?

- 確定申告とは「所得税」の申告のこと

- 「所得税」は,どう決まるのか?

- 青色でも白色でも,基本の手順は同じ

02 売上をしっかり記録することは最優先

- 売上の把握はもっとも大事

- 売上帳は銀行の履歴を活用しよう

- 現金商売の人は毎日の売上帳をつけよう

- 税務署は抜き打ち調査にやって来ることもある

03 領収書の基本と誤解

- 書き方に決まったルールはない

- 領収書の書き損じに注意!

- 税務署は印紙も見ている

04 領収書はもらわなくてもいい!?

- 神経質にならなくてOK

- レシートでも十分通用する

- 領収書をもらい忘れてもあきらめなくていい

05 売上を抜いたらどうなるか?

- 売上は絶対に抜いてはダメ!

- 税務署はなぜ売上除外に厳しいのか?

06 個人事業主,フリーランサーは税金還付になりやすい

- 源泉徴収は税金の前払い

- 源泉徴収されているか必ずチェック

- 報酬が源泉徴収されているか確認する方法

- 源泉徴収額は,支払いが100万円を超えるかどうかで大きく変わる

- どういうときに還付になる?

- 契約タイプのフリーランサーは要注意

07 青色申告でないとダメ?

- 青色申告って何?

- 青色申告の申請期限

08 青色申告のメリット

- 青色申告の主な特典

09 青色申告のデメリット

- 青色申告,3つのデメリット

10 じつは白色申告のほうが有利!?

- 白色申告も記帳が必要

- 白色申告の記帳は小遣い帳程度で大丈夫

11 白色申告ってどれくらいカンタン?

- 白色申告の記帳に明確なルールはない

- 帳簿の扱いもカンタン

12 会社と個人事業,どっちがいいのか?

- 会社と個人事業はどこが違う?

Part 2 経費をたくさん積み上げよう

01 経費をどれだけ積み上げられるか?

- 税金を減らすには2つの方法しかない

- 経費の範囲はけっこう広い

- “生活費”を経費に計上するというやり方

- 税務署に文句を言われない経費計上とは?

02 家賃を経費で落とそう!

- プライベート部分と仕事部分で按分計算する

- だいたい6割の経費計上なら税務署から文句が出ない

- 仕事部屋が別にあっても,自宅家賃を経費にできる

- 持ち家の場合はどうなる?

03 この生活費でも税金が安くなる

- 経費で落とせるのは家賃だけじゃない

- 按分の割合は柔軟に考えていい

04 配偶者や家族に「給料」を払おう!

- 家族に給料を払って節税

- 青色申告の専従者給与

- ちょっとしたことでも「仕事の手伝い」になる

- 建前の上で「給料」になっていればOK

- 専従者控除を臨機応変に使う

05 交際費を使いこなそう!

- 個人事業主は交際費が使い放題!

06 好調な年は思いきって買い物をしてみる

- 儲かったときは仕事に関係するものを物色しよう

- 備品を買うときの注意点

07 青色申告の人は30万未満まで一気に経費にできる

- 青色申告の特例

- テレビを事業用と認めてもらうには

08 支払利息を忘れるな!

- 消費者金融の利息も経費で落とせる

- 生活のための借金か事業の借金か

09 減価償却ってなんだ?

- 減価償却の食わず嫌いはもったいない!

10 減価償却はとりあえずこれを押さえればOK!

- 定額法と定率法

- 減価償却の基本「定額法」とは?

- 同じ率を掛けていく「定率法」とは?

11 中古車を買って節税する方法

- 1年で数百万円の経費計上も!

Part 3 所得控除を使い倒そう

01 所得控除を増やして税金を減らそう!

- 所得控除って何?

- 所得控除は自分で申し出て受けるもの

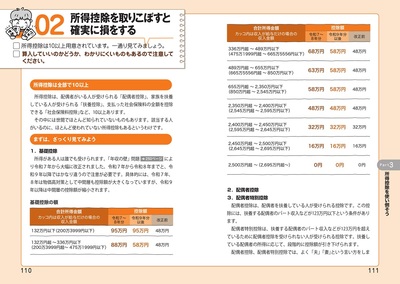

02 所得控除を取りこぼすと確実に損をする

- 所得控除は全部で10以上

- まずは,ざっくり見てみよう

03 税務署員が使っている扶養控除のウラ技

- 祖父母の兄弟でも扶養に入れられる

- 年金をもらっていても扶養に入れられることがある

04 社会保険料控除のウラ技と,意外に使える雑損控除

- 家族の分も,しっかり控除を受けよう

- 自然災害などで被害があったときに使える雑損控除

- あまり知られていないけれど活用の幅は広い

- シロアリ退治,害虫駆除,雪下ろし費用も雑損控除になる

05 もっとも節税効果の高い生命保険の掛け方とは?

- 生命保険料控除は,やり方によって3倍になる!

- 「生命保険」「個人年金保険」「介護医療保険」の違い

- 控除額が最高になる生命保険の掛け方

- 「生命保険は掛け捨てがトク」ではない!

06 地震保険に入っている人は必ず申告!

- 災害への備えをしながら税金を安くする

- 同じ地震保険なら控除される保険のほうがいい

07 医療費控除は身近にある!

- すぐにはじめられる医療費控除

- 医療費控除の計算

08 医療費控除の申告は書類1枚でできる

- 「医療費控除の明細書」を出せばいい

- 領収書はどうすればいい?

09 「住宅ローン控除」は見逃せない!

- 税額控除はパワフル

- 住宅ローン控除の手続きは簡単

Part 4 社会保険の基本と税金を安くするアイテム

01 社会保険は自分で選んで自分で加入する

- 個人事業主,フリーランサーは社会保険も自分の責任で

- 国民健康保険未加入でもアラートは来ない

- 国民健康保険料は住む場所で違う

- 国民健康保険には減免制度がある

- 国民健康保険未加入のワナ

02 これから独立する人は任意継続を利用しよう

- 全額自分負担でも任意継続

- 退職してからすぐに申し込むこと

03 国民年金をベースに将来の安心を手厚くしていく

- 国民年金はベースにすぎない

- 国民年金にも減免制度がある

- 国民年金だけの人は付加年金

- 儲かった年にもっと社会保険料を払えないか?

04 国民年金基金は節税効果バツグン!

- 節税しながら老後の資産を蓄積できる!

- 国民年金基金はなぜオイシイのか?

- お金が戻ってくるタイミングとインフレに注意

05 個人事業主節税の王様「経営セーフティ共済」とは?

- 個人事業主の節税策の中で,もっとも使いやすく効果が大きい

- 掛金は4年後には返ってくる

- いったん利益を先送りしたあとに何をするかが大切

- 経営セーフティ共済のデメリット

06 貯蓄しながら所得を減らせる小規模企業共済

- まだある!節税しながら資産を増やす方法

- 小規模企業共済の難点

07 確定拠出年金に向いている人とは?

- 確定拠出年金は年金を手厚くする3本目の矢

- 「3本の矢」を比較する

Part 5 誤解だらけの確定申告

01 開業届は出さなくても申告できる

- 出さなかったとしても問題なく確定申告できる

- どんな届出書が必要なのか?

02 「特殊事情」欄の賢い使い方

- 地味ながら大事な「特殊事情」欄

- 税務調査の誤爆を避ける

03 収入の波が大きい仕事には特例がある!

- 収入の振れ幅が大きい人は要チェック

- 変動所得の計算は税務署に聞いてもいい

04 あなたのところにも税務調査は来るのか?

- 税務調査の本音と建前

- どんな事業者がターゲットになりやすい?

- 一定以下の規模の事業者には調査が入りにくい

05 税務調査は逃れられないのか?

- 税務調査には「強制」と「任意」がある

- 税務署の言うことをうのみにしていると

06 確定申告でもデジタル化は待ったなし

- 電子取引データ保存の義務化とは?

- 青色申告の特別控除は3段階

- 優良な電子帳簿の保存をすると

07 e-Taxのはじめ方,進め方

- e-Taxのおおまかな流れ

- 「ネットにつながっていればなんでもOK」ではありません

- e-Taxをするには2つの方法がある

- 税務署でIDを発行する方法

- e-Taxでの申告書の作り方

- 確定申告の証明はどうすればいい?

Part 6 消費税基本講座

01 消費税を知らないと大変なことになる!

- 事業をはじめれば消費税の「納付者」になる

02 簡易課税は便利な反面,トクにならないこともある

- 消費税計算の手間を大幅に省ける

03 インボイス制度によって消費税は自分事に

- インボイス制度の仕組み

- インボイスを発行すれば消費税の納付義務が発生

- 免税事業者だけが使える2割特例

- インボイス未登録の事業者から仕入れたときの経過措置

- 1万円未満取引の特例

- 簡易課税はインボイスでも使える

- お客さんの名前を記載しなくていい適格簡易請求書

04 システムを使えば消費税の確定申告はカンタン

- 独特な用語を整理しよう

- システムのナビにそって入力していく

巻末付録 申告書の書き方

- 「青色申告」と「白色申告」の申告方法

- 「青色申告決算書」の記入例

- 白色申告の「収支内訳書」の記入例

- 確定申告の期間

- 所得税確定申告の提出書類,本人確認書類

- 「確定申告書 第一表」の記入例

- 「確定申告書 第二表」の記入例

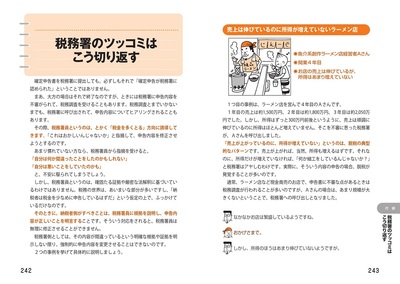

- 税務署のツッコミはこう切り返す

- 今後,重要となる「納税証明書」

- 国会で議論された「年収の壁」と,新たに始まる「160万円の壁」